8月25日,碧桂园控股有限公司(02007.HK)披露2020年中期业绩报告,即使遭遇新冠疫情冲击,公司依然凭借全产业链的完善布局,稳健经营风格,取得理想之经营绩效。

数据显示,碧桂园于上半年合计实现总营业收入约为1849.6亿元(人民币,下同);毛利润448.9亿元;净利润约为219.3亿元;股东应占核心净利润约为146.1亿元。董事会建议派发中期股息每股20.55分,派息比例占核心净利润总额的31%。

8月10日,2020年度《财富》世界500强榜单揭晓,碧桂园以703.35亿美元营收位列榜单第147位,较去年上升30位,这也是碧桂园连续第四年上榜,且排名高居全球房企之首。

钟欣 摄

钟欣 摄收益质量提升,已售未结转资源远超同行

自从碧桂园在2018年中期提出“行稳致远”发展思路以来,集团始终将“有质量的增长”放到首位,即便在2020年上半年艰难的市场环境下,业绩表现依然可圈可点。

报告期内,碧桂园合计实现总收入1849.6亿元,毛利润约448.9亿元,净利润219.3亿元,毛利率、净利率维持合理水平,分别为24.3%%和11.9%。在提效降费方面,集团上半年取得显著成效,销管费用同比下降27.9%,融资成本较2019年底下降49个基点至5.85%的行业低位。

上半年,由于前两月疫情严重导致施工进度受限,部分房屋交付延后,集团上半年结转收益在全年占比有所下降,但伴随复工复产回归正轨,上半年落下的工程进度正在逐步追回,料全年既定交付目标仍将如期完成,从而保证营业收入和利润水平回归正常。

集团管理层在业绩发布会上透露:截至报告期末,账面拥有不含增值税的已售未结转收入达7808亿元,远超同行。这将在很大程度上锁定了公司今年,乃至未来两三年内业绩提升空间。

多年来,追求有质量的增长,一直是碧桂园的孜孜追求。以净资产收益率为例(ROE),碧桂园是行业中少数能多年保持ROE高于20%的企业之一。在今年8月披露的2020年《财富》世界500强榜单中,碧桂园以26.2%的净资产收益率位居房企之首,在上榜的133家中国企业中,碧桂园ROE也排位靠前。

94%回款率,凸显现金管控实力

保障收益质量的前提下,碧桂园资金及财务管控水平依然优秀。

虽然上半年全国商品房销售金额突遭疫情冲击,但碧桂园连同联合营公司的权益合同销售额仍旧录得2669.5亿的行业高位。

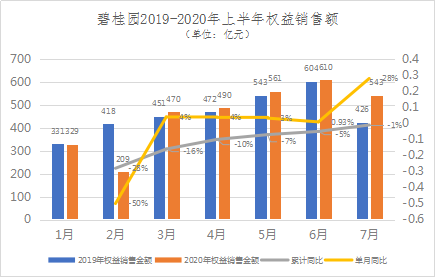

从集团单月权益销售数据来看,除前两月同比下跌外,三月之后各月均实现了同比正增长,且呈逐月攀高的积极走势。7月份,集团权益合约销售金额542.8亿元强劲增长27.52%,录得今年以来最高同比涨幅。2020年1-7月累计实现权益销售金额达3212.3亿元,稳居行业前列。

下半年,碧桂园可售货值约6412亿,足以保障市场供应及公司取得更高销售业绩。

加强去化的同时,碧桂园极为重视销售回款指标。上半年,公司多举措抓回款,比如争取各大银行按揭贷款支持,简化手续,加快放款节奏;再比如内部加强回款目标考核,强调资金周转率,进一步强化精细化、标准化资金管理机制等。

多举措抓回款成效显著,上半年集团权益销售现金回笼约人民币2509.3亿,权益销售回款率高达94%,与上年同期持平;自此,集团已连续5年取得了权益回款率超过90%的良好纪录。而当年签约当年回款率为67%,较上年同期提升3个百分点;

截至6月30日,公司账面拥有现金余额2055.2亿,现金余额占总资产比例高达10.5% ,另外,约有3288.1亿元银行授信额度尚未使用,集团运营资金充足,呈现稳健的经营状态。

净负债率58%,低杠杆模式下的内生增长

近年来,国家监管层高度重视房地产企业资金及债务安全,行业融资环境趋紧,融资成本明显上升,企业融资分化日趋明显。所幸碧桂园的发展路径并非杠杆扩张,而是追求高质量的内生增长,因此,公司始终让公司杠杆处于行业低位,资本结构适度合理。

以市场普遍关注的净借贷比率为例,亿翰智库研究数据显示,2019年50家典型房企平均净负债率为94.1%。而碧桂园今年上半年的净借贷比率仅为58%。截至目前,碧桂园已连续13年保持了净借贷比率低于70%,这在国内地产企业中并不多见。

截至报告期末,碧桂园有息负债总额为3420.4亿(含银行及其他借款、优先票据、公司债券和可转股债券),较上年末下降7.5%,其中需于本年以内偿还的短期有息债务约为555亿,仅占总有息负债之16.2%。

鉴于此,机构和投资者也给予碧桂园较高认可。惠誉给予公司评级为BBB-,展望稳定,评定为投资级;标普给予公司评级为BB+,展望稳定;穆迪给予公司评级为Ba1,展望正面。碧桂园亦成为民营房企中罕有获得三大机构高评级企业。

稳健的资本结构,让碧桂园融资渠道更为顺畅,融资成本再度走低,上半年加权平均借贷成本仅5.85%,较上年末继续下降49个基点。1月8日,碧桂园发行两笔共计10亿美元票据,包括5.5亿美元的7年期票据及4.5亿美元的10年期票据,利率分别仅为5.125%和5.625%。而中指研究院发布的数据显示,今年1至2月份海外债平均融资成本为8.74%。

今年5月,碧桂园发行5.44亿美元5.4%优先票据、于4月24日获授1.4亿美元定期贷款融资。7月,碧桂园成功定价发行双年期共计10亿美元的债券,其中5.5年期最终定价4.2%,10年期最终定价4.8%。

总体而言,今年以来,碧桂园在进一步降低公司平均融资成本的情况下,积极开拓多元化的融资渠道,也充分保证了公司的流动性和财务弹性。